on

Ekonomik Büyüme Nasıl Sağlanabilir?

Ekonomik büyümeyi nasıl sağlarız? Bu sorunun cevabını bulmak için bankacılık sistemini, paranın oluşumunu ve tahsisini inceleyeceğiz.

Para nasıl oluşturuluyor?

Bankaların kredi vererek oluşturduğu mevduatları “para” olarak kabul edersek, paranın büyük bir çoğunluğunun (İngiltere MB verilerine göre %79’unun [1]) bankalar tarafından oluşturulduğunu söyleyebiliriz.

Para borç olarak doğuyor. Kredi verilmesiyle oluşan para, kredi geri ödendiğinde ise yok oluyor [2].

Tüketim için banka kredisi kullanmak haksızlıktır.

Hayal edelim. Bankada 100 birim mevduatınız var, bu sizin kendi paranız. Bir başkası bankadan kredi çekti ve artık onun da 100 birim mevduatı var. Banka 100 birim para oluşturdu ve onu krediyi alan kişiye tahsis etti. İkiniz de tüm paranızla tüketim harcaması yaptınız. Sizin harcamanız enflasyona (mal ve hizmet fiyatlarında genel artışa) sebep olacak bir işlem değildir çünkü siz harcamanızı mevcut olan para arzından yaptınız. Para sadece alıcıdan satıcıya transfer edildi, yani yer değiştirdi. Krediyi alan kişi ise daha önce var olmayan ve kredi verme işlemiyle oluşturulan bir parayla harcama yaptı. Kredi alanın tüketim için yaptığı bu harcama, enflasyona sebep olacak bir işlemdir. Verilen kredinin para arzını arttırdığı bu sistemde tüketim (veya finansal işlemler için) için bankadan kredi çekenler, tüketim harcamasını kendi parasıyla yapanlara karşı haksızlık yapmış olur.

Eğer banka bu krediyi mevcut olan bir paradan vermiş olsaydı, bu haksızlık olmazdı. Şu anda hiçbir banka mevcut olan bir parayı (örneğin, vadeli mevduatları) kredi olarak vermiyor. Arkadaşınıza borç para verirseniz bu paranın kaynağı sizsinizdir, mevcut para yer değiştirir. Banka borç para verirse bu paranın kaynağı hiçliktir çünkü yeni para oluşturulur.

Bu sıfır toplamlı oyunda bankalar ve bankadan tüketim amaçlı kredi kullananlar kazanan taraftayken, kredi çekmeden kendi parasını harcayanlarsa ne yazık ki kaybeden taraftadır.

Boom-bust (yükseliş-düşüş) döngüleri

Ekonomide geçici ve yapay bir canlanma istiyorsanız, daha çok tüketim kredisi verilmesine imkan sağlayabilirsiniz. Kredilerin vadesini uzatabilirsiniz. Halk bu sahte bolluktan memnun olacaktır. Bir süre sonra her şeyin fiyatı artmaya başlayacaktır. Kredilerdeki genişlemeyi durdurduğunuz anda fiyatlardaki yapay artış sona erecektir, ardından deflasyon (mal ve hizmet fiyatlarında genel düşüş) ve belki de resesyon (ekonomik durgunluk) gözlemlenebilir.

Bu döngüler ekonomilerin istikrarına zarar verir ve zengin-fakir arasındaki uçurumu büyütür. Geçmişte farklı siyasi görüşlere sahip yönetimler iktidar olmuştur ama birçoğu benzer yükseliş ve düşüş döngülerini gerçekleştirmiştir. Tüketime yönelik kredi genişlemesinin siyasi kampanya olarak kullanılamayacağı bir sisteme geçmeliyiz.

Nakit para her zaman olmalıdır. Çok sayıda küçük banka her zaman olmalıdır.

Bankalar nakit para tutmayı ve mevduat karşılığında nakit para vermeyi sevmez. Bir banka açısından bakıldığında nakit para gerçek bir paradır. Mevduat ise bankanın kredi vererek oluşturabildiği sanal bir paradır.

Bir düşünce deneyi yapalım. Öyle bir ülkede yaşıyorsunuz ki, o ülkede sadece bir banka var ve sadece o banka kredi verebiliyor. Herkes o bankanın mevduatını para olarak kullanıyor. Nakit para diye bir şey yok. Tüm ödemeler banka kartıyla, kredi kartıyla veya banka havalesiyle yapılıyor.

İşte bu ülkede bu banka finansal olarak teoride sonsuz güce sahiptir çünkü bankanın kredi vererek oluşturduğu paraların banka hesaplarından dışarı çıkması imkansız olur. O ülkede dolaşımdaki paranın tek kaynağı bankanın oluşturduğu mevduatlar olurdu. Eğer birden fazla banka olsaydı, bankanın müşterileri, mevduatlarını diğer bankadaki hesaplara transfer ettiğinde bankanın rezervleri azalırdı. Eğer nakit para olsaydı, banka mecburen nakit para tutardı. Bu ikisi de olmadığı zaman, kısıtlayıcı bir regülasyon da yoksa, banka müşterileri gerçek bir paraya geçemediği için ve buna bağlı olarak bir likidite sorunu yaşanamayacağı için banka sınırı olmaksızın istediği kadar para basabilirdi.

Bankaların her şeyi satın alabilecek kadar güçlenmesini istemiyorsak, nakit paranın ve çok sayıda bankanın hep var olması gerekiyor. Kim tek banka ve tek para sistemini ortaya koymak ve böyle bir sisteme hâkim olmak istiyorsa, o, insanlar üzerinde mutlak ekonomik güce sahip olmak istiyordur. İnsan ürünü bankalar hem az sayıda olup hem de böylesine güçlü olursa, insanlara zulüm edilen bir sisteme doğru süratle gidiş kaçınılmaz olur.

Banka sayısı azalıyor. Küçük bankalar ortadan kayboluyor.

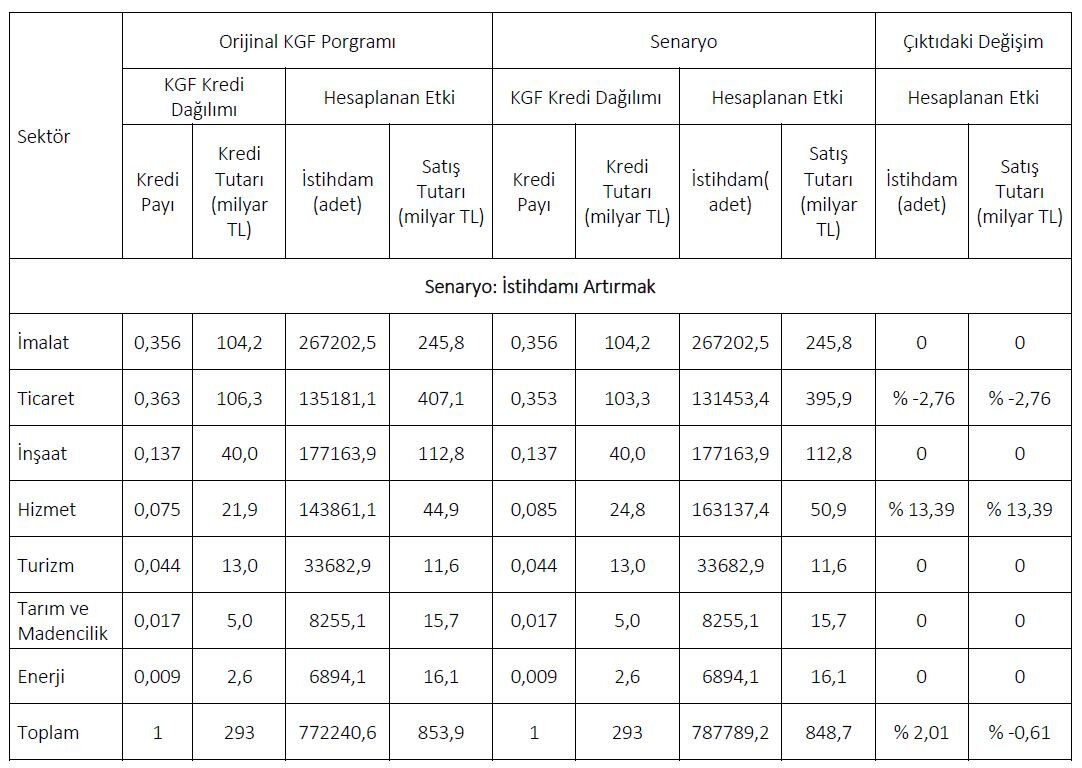

Bu grafikte, 1559-2008 yılları arasında İngiltere ve ABD bankalarının toplam sayısını görüyoruz (İngiltere sol ve ABD sağ dikey eksende, farklı ölçeklere göre) [3]:

Bu grafikte ise büyük bankaların sayıca arttığını ve küçük bankaların sayıca azaldığını görüyoruz [4]:

1980 yılında imzalanan Depository Institutions Deregulation and Monetary Control Act (DIDMCA) yasası, topluluk bankalarının sayısının azalmasına yol açtı [5]:

2010 yılında imzalanan Dodd-Frank Yasası ise topluluk bankalarına vurulan bir başka darbe olmuş:

“Dodd-Frank, topluluk bankalarına karşı dostane değildi. Topluluk bankalarına getirilen düzenlemeler sadece dehşet vericiydi.” [6]

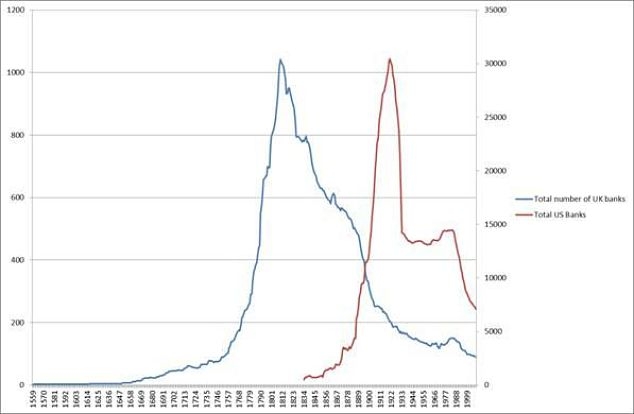

ABD’de her yıl onlarca yeni banka açılıyordu fakat 2010’dan sonra neredeyse hiç yeni banka açılmamış [7]:

Daha istikrarlı ve merkeziyetsiz bir ekonomi için ülkelerin geneline yayılmış olan çok sayıda küçük ve yerel bankaya ihtiyacımız var.

“Yerel tasarruf bankalarının daha büyük bir pazar payına sahip olduğu bölgeler yeni iş kayıtlarında daha yüksek büyümeye sahip ve bu da daha müreffeh ekonomik koşullara işaret ediyor.” “Sonuçlar, belirli bir bölgedeki büyük ticari banka şubelerinin daha yüksek bir oranda olmasının bölgesel kalkınmayı iyileştirmeyebileceğini göstermektedir.” [8]

Para enflasyonist mi olmalı deflasyonist mi?

Paranın iyi bir mübadele aracı olabilmesi için kendi içinde kendini tutma teşviğini içermemelidir. Mesela aşağıdaki durumlarda ekonomik aktivite düşük olurdu:

- Dolaşımdaki para arzının azaldığı (deflasyonist) bir para biriminin günlük ödemelerde kullanılması.

- Ekonominin büyüdüğü bir bölgede para arzının arttırılmıyor olması. Daha çok mal, hizmet, teknoloji ve insan olmasına rağmen para miktarı aynı kalırsa, paraya olan talep artar ve para harcamamak için bir teşvik oluşabilir.

Bunlar ekonomik aktiviteyi azaltır ve ekonomik durgunluğa sebep olur. Enflasyon da ekonomik aktiviteyi teşvik etmeyebilir çünkü insanların ve şirketlerin paralarını değer kaybından korumak için kullanabileceği hisse senedi, altın ve yabancı para gibi varlıklar var. Paralarını harcamak zorunda kalmayacakları için ekonomik aktiviteye etkisi olmaz.

Özetle, ekonomi büyürken para arzı artmıyorsa ekonomik aktivite düşer çünkü parayı kullanma yerine tutma teşviği oluşur. Böyle bir durumda deflasyon ve buna bağlı olarak resesyon yaşanmaması için para arzında artış gereklidir.

Ekonomik aktivite

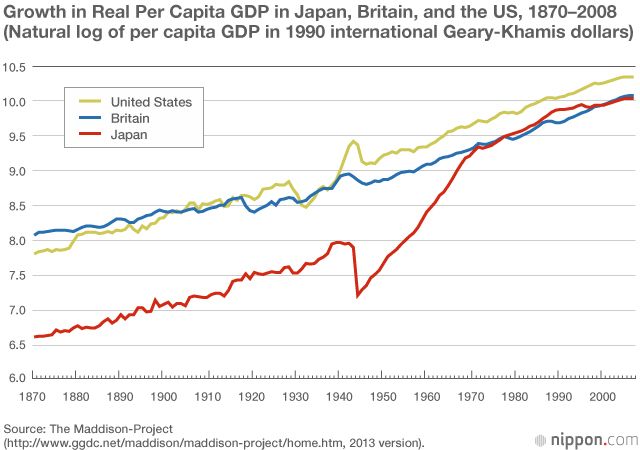

Para ekonomik aktivitenin aracısıdır. Paraya talep oldukça arzı da artmalı ki ekonomik durgunluğa yol açmasın. Japonya sadece para basıp dağıtarak “Kayıp Onyıl (Lost Decades)” ekonomik durgunluğunu önleyebilirdi. Bunu yapmadılar ve resesyona girdiler.

“1992’den beri Japonya’da (ekonomik) toparlanma her an başlatılabilirdi. Japonya Merkez Bankası’nın matbaa makinalarını açması için yeterli bir koşul olurdu.” “Bir ekonomi tamamen yeniden şiştiğinde ve maksimum potansiyel büyüme hızında büyüdüğünde, merkez bankasının matbaaları yavaşlatması gerekecektir. Ancak Japonya’nın 1990’lardaki açmazında böyle bir endişe yoktu.” [9]

Bitcoin ve Ethereum gibi kripto paralar iyi birer değer saklama aracı olabilirler. Çünkü; para arzında artış oranının azalması (örn. Bitcoin madenciliğinde blok ödülünün yarılanması), belki sıfır artış, hatta azalış da içerebilirler (örn. Ethereum’da işlem ücretlerinin yakılarak para arzının azaltılması).

Deflasyonist bir para ana akım ödeme aracı olursa ekonomi durgunlaşabilir. Bir para birimi değer saklama aracı olarak olması gerekenden aşırı fazla iyiyse, o para, mübadele aracı olma özelliği olarak da bir o kadar kötü olur. Paranın varoluş amacı tutanlarını zenginleştirmek veya fakirleştirmek değil, mübadeledir.

Paranın tahsisi demokratik olarak yapılabilir mi?

Hayal edelim ki, paranın ne zaman oluşturulacağına ve oluşturulan paranın nereye tahsis edileceğine karar veren bir meclis olsa ve para miktarına göre ağırlıklandırılmış bir oylama sistemi yapılmış olsa. Bu durumda, Ethereum’un kurucusu Vitalik Buterin’in bahsettiği gibi, rüşvet karşılığında oy verilmesi gibi sorunlar ortaya çıkabilir:

Demokratik kredi tahsisi şimdilik iyi bir fikir gibi görünmüyor.

Firma büyüklüklerini ve sektör gruplarını önceliklendirmek

Kredi verilen sektörlere ve firma büyüklüklerine göre istihdamda ve satışta farklı etkiler görülebilir. Ekonomik büyüme için nasıl bir kredi tahsisi yapmalıyız?

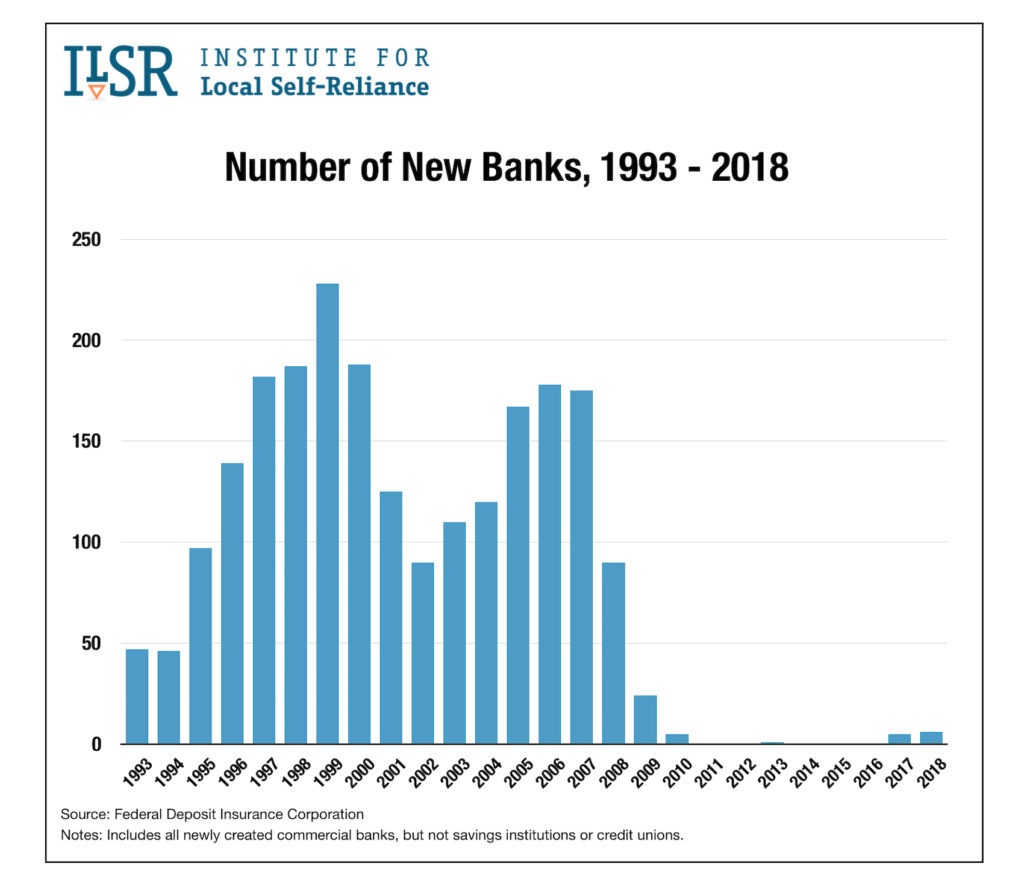

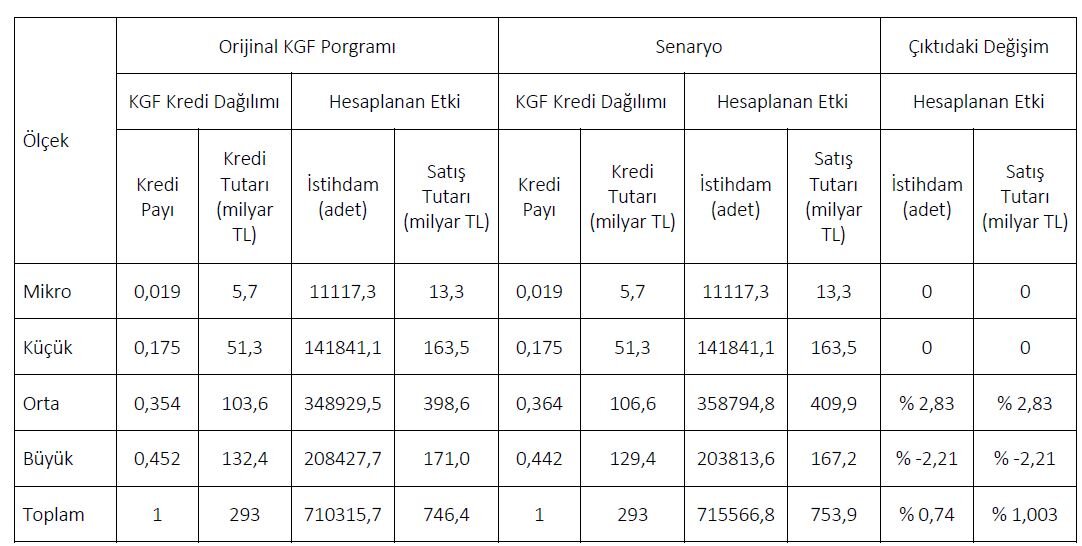

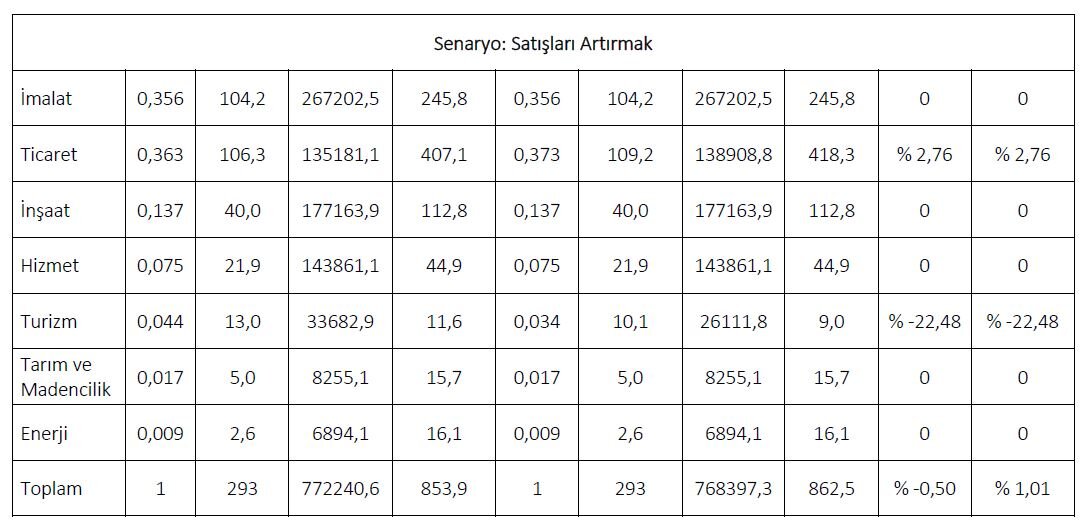

Prof. Dr. Ufuk Akçiğit’in yapmış olduğu “Kredi Garanti Programlarının Firma Düzeyindeki Etkisi” çalışmasında, kredi tahsis ederken sektör grubu ve firma büyüklüğünde yapılacak değişikliklerin istihdam ve satıştaki muhtemel etkileri şöyle gösterilmiştir [10]:

Tablolara bakıldığında, firma ölçeğine göre yapılan değişimde hem istihdamda hem de satışlarda artış görülüyor. Sektörlere göre yapılan değişimde ise istihdam ile satışlar arasında biri tercih edildiğinde diğerinden bir miktar ödün vermek gerekebildiği görülüyor. İyi bir etki analizi yapılarak, bir ekonominin büyümesi için sektör, firma büyüklüğü, istihdam/satış önceliklendirmesi yapılabilir. Kredi ve yatırımlar buna bağlı olarak tahsis edilebilir.

İkinci Dünya Savaşı sonrası Japonya’nın ekonomik mucizesi

1870-2008 yılları arasında ABD, İngiltere ve Japonya’nın kişi başına düşen reel GSYİH büyümesinin gösterildiği bu grafikte Japonya’nın 1945 yılından itibaren yaptığı harekete bakın [11]:

1945’ten sonra ne oldu da Japonya çok hızlı büyüyebildi? Elbette tek bir sebebi yoktur ama birçok yazar, bunda “öncelikli üretim politikası” [priority production system / 傾斜生産方式 (keisha seisan hōshiki)] adlı devlet stratejisinin etkili olduğunun altını çiziyor.

1945’ten sonra ne oldu da Japonya çok hızlı büyüyebildi? Elbette tek bir sebebi yoktur ama birçok yazar, bunda “öncelikli üretim politikası” [priority production system / 傾斜生産方式 (keisha seisan hōshiki)] adlı devlet stratejisinin etkili olduğunun altını çiziyor.

“İkinci Dünya Savaşı’nın sona ermesi ile Nisan 1952’de İşgal Japonyası’nın (Allied Occupation) sona ermesi arasında Japonya, savaşın hasarını onarmaya ve yurt dışında kaybedilen sanayi tesislerini kendi ülkesinde yenilemeye odaklandı. Yoshida’nın danışmanı Arisawa Hiromi’nin sözde öncelikli üretim politikası (keisha seisan hōshiki), stratejik olarak çelik, kömür, nakliye ve gübre sektörlerine sermaye yatırımına odaklanarak, kömüre odaklanan endüstriyel darboğazları kırmaya odaklandı; bu ilk kalkınmadan sonra büyümenin itici gücü, hükümet teşviklerinden ziyade öncelikle özel sektörün rekabetçi rekabeti tarafından verilmiş olsa da, bu devlet stratejisi geniş ölçüde etkili oldu.” [12]

Peki, neden kömür ve çelik üretimine odaklanılmıştı?

“Çelik üretimine ağır petrol girdi ve kömür madenlerini rehabilite etmek için çeliğe ihtiyaç vardı. Japonya için kömür, yurt içinde mevcut olan tek enerji kaynağıydı. Yeterince kömür üretilirse, üretim fazlası diğer endüstrilere enerji girdisi olarak dağıtılabilirdi.” [13][14]

Neden serbest bir ekonomi yerine böyle bir strateji izlendi?

“Bir kriz durumunda serbest ekonomi gerektiği gibi çalışmaz. Toparlanma konsantre edilmiş bir efor gerektirir, fakat serbest piyasalar kıt kaynakları ziyan eder.” [13]

Sonuçlar

- Paranın mevcut sistemde özel bankalar tarafından kredi verilerek borç olarak doğduğunu unutmamalıyız.

- Ekonomide mübadele aracı olan para, kıt bir kaynak olmamalı. Büyüyen ekonomilerde para arzı artmalıdır.

- Paranın üretimi ve tahsisini tek elde toplamamalıyız, merkeziyetsizleştirmeliyiz. Bunun için sürekli yeni küçük bankalar açılmalı. Bankaların sadece önceliklendirilmiş sektörlere yönelik üretim kredisi vermesini sağlayarak, Japonya’da görüldüğü gibi, mucizevi bir ekonomik büyüme elde edebiliriz.

- Para sistemini, ekonomik aktivitenin ve üretimin önceliklendirildiği ve krizlere dayanıklı olacak şekilde yeniden tasarlayabiliriz. Böylece, kaynakların adil olarak dağıtıldığı ve zenginle fakir arasında uçurum olmayan bir ekonomiyi elde edebiliriz.

Kaynaklar

[1] How is money created? Bank of England. (1 Ekim 2019). https://www.bankofengland.co.uk/knowledgebank/how-is-money-created

[2] McLeay,M., Radia, A. and Thomas, R. (2014). Money creation in the modern economy, Bank of England first Quarterly Bulletin, 2014. https://www.bankofengland.co.uk/quarterly-bulletin/2014/q1/money-creation-in-the-modern-economy, sayfa 16-17.

[3] Michie, R., & Mollan, S. (1 Aralık 2011). British and American banking in historical perspective: beware of false precedents. History & Policy. https://www.historyandpolicy.org/policy-papers/papers/british-and-american-banking-in-historical-perspective-beware-of-false-prec

[4] Peirce, H., & Miller, S. M. (17 Mart 2015). Small banks by the numbers, 2000–2014. Mercatus Center. https://www.mercatus.org/publications/financial-markets/small-banks-numbers-2000%E2%80%932014

[5] Hamilton ETFs. (25 Kasım 2015). U.S. Banks: Revisiting “100 Bank Mergers”, 3 Years Later. Hamilton ETFs. https://hamiltonetfs.com/revisiting-100-bank-mergers-3-years-later/

[6] Young, G. (2 Eylül 2020). Researchers Warn Community Banks Are ‘Dying Out’ Just When Needed Most. TTU. https://today.ttu.edu/posts/2020/09/Stories/researchers-warn-community-banks-dying-out-when-needed-most

[7] Ilsr. (14 Mayıs 2019). Number of new banks created by year, 1993 to 2018. Institute for Local Self-Reliance. https://ilsr.org/number-of-new-banks-created-by-year-1993-to-2013/

[8] Hakenes, H., Hasan, I., Molyneux, P., & Xie, R. (2014). Small banks and local economic development. SSRN Electronic Journal. https://doi.org/10.2139/ssrn.2390696

[9] Werner, R. A. (2016). Princes of the Yen. United Kingdom: Quantum Publishers, sayfa 123-124.

[10] Akçiğit, P. D. U. (1 Mayıs 2021). Kredi Garantilerinin Firma Düzeyindeki Etkisi. ART Notları. https://www.artnotlari.com/blog/kredi-garantilerinin-firma-duzeyindeki-etkisi

[11] Tetsuji, O. (9 Şubat 2015). Lessons from the Japanese Miracle: Building the Foundations for a New Growth Paradigm. nippon.com. https://www.nippon.com/en/in-depth/a04003/

[12] Calder, K. E. (1993). Strategic capitalism: Private business and public purpose in Japanese Industrial Finance. Princeton University Press.

[13] Prof. K. Ohno. (n.d.). 10. Postwar Recovery 1945-49. 政策研究大学院大学(grips). https://www.grips.ac.jp/teacher/oono/hp/lecture_J/lec10.htm

[14] 昭和21年度第4四半期基礎物資需給計画策定並に実施要領. 昭和21年度第4四半期基礎物資需給計画策定並に実施要領 - 政治・法律・行政 - 国立国会図書館. (20 Aralık 2012). https://rnavi.ndl.go.jp/politics/entry/bib00767.php